ふるさと納税

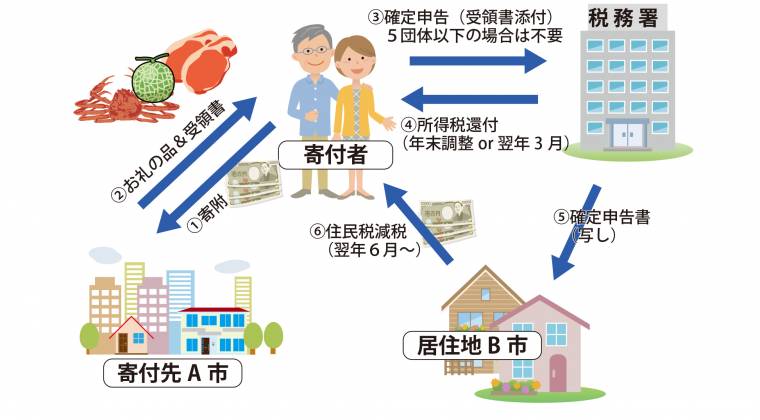

まずはこの制度についてなのですが、

「納税」という言葉がついている【ふるさと納税】。

実際には都道府県、市区町村への「寄附」です。

多くの人が地方のふるさとで生まれ育ち、その自治体から様々な行政サービス(出産•育児•教育•医療)を受け育ち、就職や進学で都会に移りそこで納税を行っています。

その結果自分のふるさとの自治体には税収が入らない事になります。そこで自分のふるさとに少しでも納税出来る制度があってもいいのではないかということで生まれた納税制度らしいです。

ではふるさと納税のしくみについて

ふるさと納税は寄附した自治体から「返礼品」

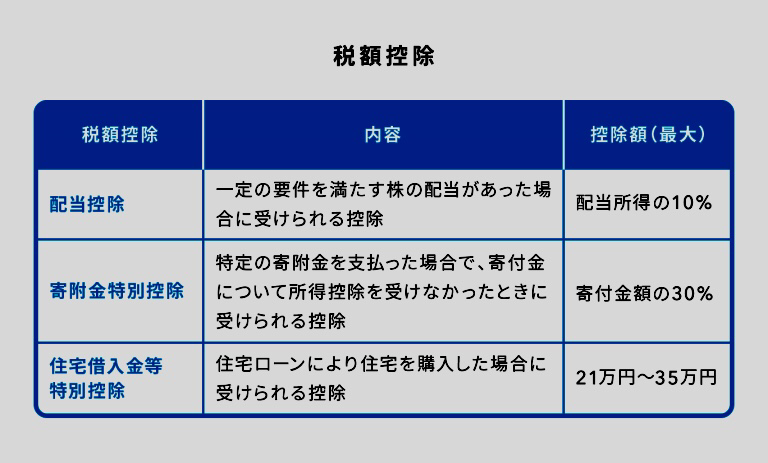

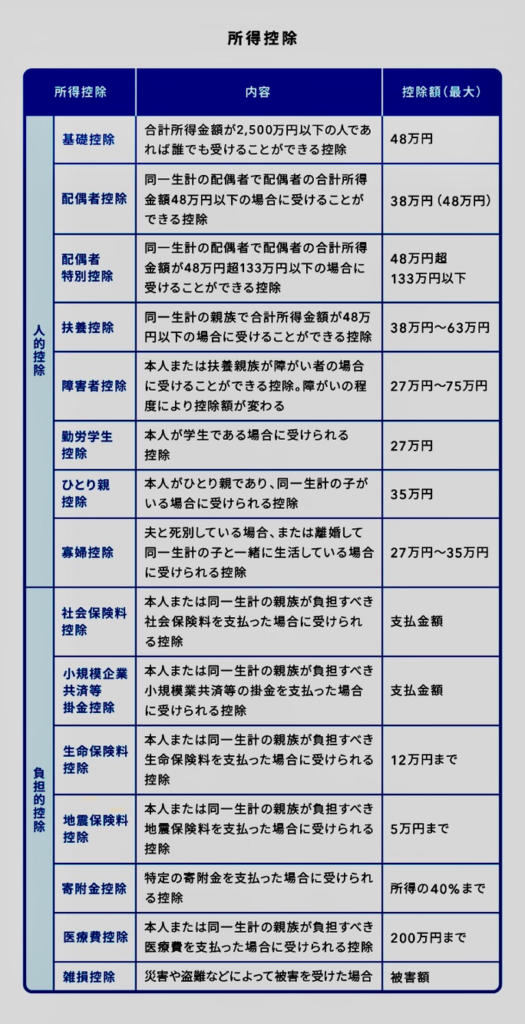

がもらえるうえに税金の控除を受けられるメリットがあります。

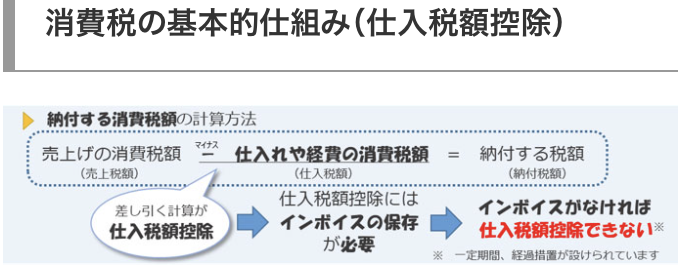

寄附をした合計金額から2000円を差し引いた額がすでに納めた所得税や翌年納める住民税から控除されます。

言い換えますと、ふるさと納税は税金の前払した形となるため控除が受けられて、ただ普通に納税するのでなく2000円負担だけで返礼品がGET出来るというお得な制度といえます。

まだふるさと納税をしたことがない方は一度 ふるさと納税サイトのシュミレーションからご自身の控除上限額を出して頂いて行ってみてくださいね。

あとあくまでもシュミレーションされた金額なので上限額を必ず下回る金額で納税してください。(※上限金額を超してしまいますと超えた分だけ自己負担になってしまいますのでご注意ください。)

和歌山県有田郡有田川町 スリーアローズ高垣事務所 山口